blibli

主演列表

主演列表

剧情介绍

剧情介绍

长江之水,奔腾不息,见证了岁月的变迁。而立于长江之滨的金融巨擘——长江证券,亦曾如这奔腾不息的江水,意气风发,乘风破浪。作为湖北首家上市券商,长江证券从1991年筚路蓝缕的创业之初起,便肩负着服务地方经济、助力资本市场发展的重任。经过十多年的发展,2007年,长江证券借壳上市,为湖北资本市场树立里程碑,迎来跨越式发展。 然而,站在新时代的潮头,曾经的辉煌已然褪色。审视长江证券的发展路径,不难发现,一系列深层次的矛盾正制约着公司的发展之路。研究实力虽然扛鼎,却未能撬动公司整体发展的飞轮,投行、经纪等传统主业走向萎缩,资管、自营等创新业务收入下滑,内控的短板、合规的隐患,更成为掣肘发展的“绊脚石”。

然而,站在新时代的潮头,曾经的辉煌已然褪色。审视长江证券的发展路径,不难发现,一系列深层次的矛盾正制约着公司的发展之路。研究实力虽然扛鼎,却未能撬动公司整体发展的飞轮,投行、经纪等传统主业走向萎缩,资管、自营等创新业务收入下滑,内控的短板、合规的隐患,更成为掣肘发展的“绊脚石”。 在近日的业绩说明会上,投资者的质疑如潮水般涌来:为何股价长期跌破净资产,却缺乏回购等维护股价的措施?大股东8.2元高价转让股权的考量是什么,转让进展如何?今年分红是否小气了一点?面对行业竞争加剧,公司是否有长远的发展战略和务实的举措,走出业绩和股价的低谷?透过投资者的发问,不难感受到投资者对公司市值管理不力的失望,对公司发展战略缺乏信心,以及对公司未来前景的担忧。

在近日的业绩说明会上,投资者的质疑如潮水般涌来:为何股价长期跌破净资产,却缺乏回购等维护股价的措施?大股东8.2元高价转让股权的考量是什么,转让进展如何?今年分红是否小气了一点?面对行业竞争加剧,公司是否有长远的发展战略和务实的举措,走出业绩和股价的低谷?透过投资者的发问,不难感受到投资者对公司市值管理不力的失望,对公司发展战略缺乏信心,以及对公司未来前景的担忧。 一、股价破净引发质疑

一、股价破净引发质疑 在投资者的眼中,长江证券的股价表现无疑是令人失望的。截至2024年6月3日收盘,公司股价报5.42元,总市值299.73亿元,市盈率25倍,市净率跌至0.91倍,折射出市场对其基本面的悲观预期。回溯公司上市以来的股价表现,2007年借壳上市后曾创下12.36元的高点,2015年牛市更是一度达到16.27元的历史巅峰,但自2018年创下3.58元的历史低点后,长江证券的股价便陷入了漫漫熊途,始终未能扭转颓势。

在投资者的眼中,长江证券的股价表现无疑是令人失望的。截至2024年6月3日收盘,公司股价报5.42元,总市值299.73亿元,市盈率25倍,市净率跌至0.91倍,折射出市场对其基本面的悲观预期。回溯公司上市以来的股价表现,2007年借壳上市后曾创下12.36元的高点,2015年牛市更是一度达到16.27元的历史巅峰,但自2018年创下3.58元的历史低点后,长江证券的股价便陷入了漫漫熊途,始终未能扭转颓势。 业绩的持续低于预期,是造成股价疲弱的根本症结所在。据Wind数据,2019至2023年,长江证券连续五年EPS低于市场一致预期值,2023年更是低出预期42.61%之多。

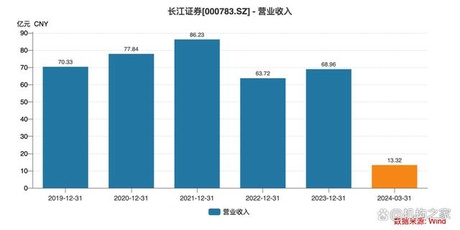

业绩的持续低于预期,是造成股价疲弱的根本症结所在。据Wind数据,2019至2023年,长江证券连续五年EPS低于市场一致预期值,2023年更是低出预期42.61%之多。 2022年受市场环境影响,公司营收同比大幅下滑26.11%,归母净利润更是骤降37.32%。虽然在如此低基数的情况下,2023年实现了8.23%的营收增长和2.58%的净利润增长,但放在同业中不过是差强人意的表现。而到了2024年一季度,业绩“过山车”式的走势再度显现,营收和归母净利润分别暴跌38.09%和46.82%,揭示了公司经营形势的严峻性。

2022年受市场环境影响,公司营收同比大幅下滑26.11%,归母净利润更是骤降37.32%。虽然在如此低基数的情况下,2023年实现了8.23%的营收增长和2.58%的净利润增长,但放在同业中不过是差强人意的表现。而到了2024年一季度,业绩“过山车”式的走势再度显现,营收和归母净利润分别暴跌38.09%和46.82%,揭示了公司经营形势的严峻性。 面对“变脸”的业绩,市场难免产生对公司发展前景的担忧。但究其原因,这种业绩“过山车”的背后,是长江证券发展所面临的结构性矛盾。一方面,传统的经纪、信用、投行等业务优势难以为继,在行业竞争日益加剧、佣金率持续下行的大背景下,收入空间不断被压缩;另一方面,资管、自营等创新转型业务尚未能形成新的利润增长点,卖方研究的传统优势也未能发挥应有的赋能作用。因此,业务结构的单一和盈利能力的薄弱,使得长江证券在经营业绩上难有起色,也就不难理解股价何以长期徘徊在净资产之下了。

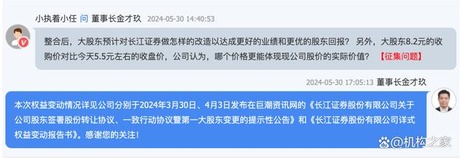

面对“变脸”的业绩,市场难免产生对公司发展前景的担忧。但究其原因,这种业绩“过山车”的背后,是长江证券发展所面临的结构性矛盾。一方面,传统的经纪、信用、投行等业务优势难以为继,在行业竞争日益加剧、佣金率持续下行的大背景下,收入空间不断被压缩;另一方面,资管、自营等创新转型业务尚未能形成新的利润增长点,卖方研究的传统优势也未能发挥应有的赋能作用。因此,业务结构的单一和盈利能力的薄弱,使得长江证券在经营业绩上难有起色,也就不难理解股价何以长期徘徊在净资产之下了。 二、研究实力跻身头部,业务赋能效果却不尽如人意 长期以来,卖方研究一直被视为长江证券的核心竞争力之一,研究所更是其立足资本市场的“金字招牌”。然而,就在公司整体业绩承压之时,昔日的明星业务也露出了疲态。2021至2023年,长江证券交易单元席位租赁收入(分仓佣金)从13.87亿元下滑至8.92亿元,业务排名也从第一位跌落至第四位。当然,在公募基金压降佣金费率的大潮下,分仓佣金收入承压在所难免,关键还在于能否以此赋能资管、自营等转型业务。 遗憾的是,Wind的数据显示,2019至2023年,虽然长江证券的金融投资资产以15%的年均复合增速扩张,但自营投资业务的收益却从17.3亿元直接跌至-0.64亿元,2022年更是巨亏8.35亿元。与此同时,资产管理业务的手续费收入也从4.1亿元下滑至2.04亿元。 由此可见,长江证券研究所在发挥投研优势、赋能其他业务条线方面尚有诸多困难,内部赋能效果接近于零。正如某中型券商资深从业人士所言:“做好券商研究与其他业务的协同增效,需要扎实推进三大建设:一是合规风控建设,确保研究所对内服务符合相关法律法规,筑牢隔离墙制度;二是激励制度建设,根据内部业务的不同属性,实施差异化的激励方式,并适度予以倾斜;三是人员队伍建设,应组建专门负责对内服务的团队。”以薪酬激励机制为例,研究员对外服务有客户派点、新财富分析师评选等强有力的驱动,而对内赋能则面临绩效考核难、激励不足等诸多掣肘。 更需值得警惕的是,随着“降佣降费”的推进,传统分仓佣金收入或将进一步减少,研究所若不能用自身优势撬动新兴业务板块,为公司开辟新的盈利空间,恐怕就难以为优秀研究人才提供具有市场竞争力的薪酬待遇。如何在新形势下激励和留住人才,避免出现“人才流失、研究掏空”的窘况,将是长江证券必须直面的现实挑战。 长江证券2023年ESG报告中披露的相关数据则印证了其人才流失的现状。根据该报告,长江证券虽然员工总数从2020年的6,649人增至2023年的7,030人,但与之相对的是,离职率从13.91%攀升至14.61%,呈逐年上升之势。去年年底,原长江证券研究所所长徐春跳槽国联证券,首席策略分析师包承超、汽车行业首席分析师高登、家电行业首席管泉森等多位核心分析师随之出走,重创长江证券研究所元气。 三、内控频现纰漏,投行业务或成“软肋” 除了传统业务优势逐渐趋于弱势外,长江证券在风险控制和合规经营上的短板,也成为制约转型发展的一大掣肘。2023年8月,长江证券旗下子公司长江证券融资在港被罚2000万港元,旗下融资类业务还被勒令停业一年,期间不得为任何证券在联交所的上市申请担任保荐人。香港证监会指出,长江证券融资在2015年至2017年期间保荐了6宗IPO项目,全部不成功,且在尽调等关键环节却屡屡掉链子,未能勤勉尽责,违反了相关规定。作为长江证券最重要的境外业务平台,该子公司的这番遭遇无疑会影响公司的整体声誉,而停业期间流失的市场份额,也将被其他竞争对手抢占。 而发生在A股市场的红相股份财务造假案,更是暴露出长江证券内控的诸多漏洞。今年2月,证监会的调查结果显示,2017至2022年,长江证券保荐的红相股份连续六年财报存在虚假记载,累计虚增利润近4亿元,期间还三次实施了欺诈发行,累计虚增利润近4亿元。更令人惊诧的是,作为主承销商和持续督导机构,长江证券非但没能发现问题,反而在公司IPO前通过全资子公司入股,并在二级市场狠赚了一笔。 事实上,长江证券在投行风控上的问题由来已久。2023年,长江证券及多位保代因项目违规频遭处罚,合计收到9张罚单。2022年的处罚数量也达6起。在合规经营的大环境下,投行业务屡屡“出事”,无疑会成为长江证券转型的沉重包袱。 四、湖南国资溢价收购,管理层面临股价、业绩双重压力 在业绩说明会上,有投资者直言:“大股东8.2元的收购价对比今天5.5元左右的收盘价,公司认为哪个价格更能体现当前公司股价的实际价值?”对此,董事长金才玖却语焉不详,仅表示“本次权益变动的具体情况详见公司公告,感谢您的关注”,对相关问题避而不谈。 今年3月29日晚,长江证券公告称,湖北国资旗下长江产业投资集团以非公开协议转让方式,以8.2元/股的价格受让湖北能源和三峡资本所持全部8.63亿股,占公司总股本15.6%。加上此前已持有的1.81%,本次交易完成后,长江产投将合计持股17.41%,成为名副其实的第一大股东。 值得关注的是,湖北国资入主的价格较长江证券3月29日收盘价5.13元/股溢价约37.4%。如此高的溢价,一方面彰显出国资对公司未来发展的巨大信心,另一方面也预示着管理层将肩负起业绩提振、股价重塑的双重压力。 不过,从另一个角度看,长江产投的入主,或许正是化解长江证券多年来股权结构性矛盾、优化公司治理问题的机遇。 回望公司股权变迁历程,民营资本新理益集团虽一度为第一大股东,但与管理层在发展理念、利益诉求等方面的巨大分歧,导致公司内部长期处于“碎片化”状态,派系林立、内耗严重,决策效率和执行力大打折扣。 2015年,在新理益集团举牌成为第一大股东之后,时任董事长、总裁邓晖的年薪高达686万,远超同业水平。新理益集团董事长刘益谦在一次内部讲话中直言不讳地批评管理层“太腐朽”,并认为“总裁位置只值100万”,由此引发“视频风波”事件。为对抗新理益,管理层在随后抛出的定增计划中引入了武汉地产、湖北中小金服、鄂旅投等一系列国资背景的股东,成功稀释了新理益集团的持股比例。此后,长江证券虽名义上第一大股东为新理益,但呈现出新理益、三峡集团、湖北国资三分天下的格局,管理层得以在“国资-民资”的制衡中保持相对独立。 在错综复杂的股权结构下,长江证券长期处于“三无”状态:无控股股东、无实际控制人、也无有效的制衡机制。管理层缺乏外部监督,决策效率和执行力大打折扣,也难以形成清晰的发展战略和差异化的市场定位。而大股东间的利益博弈,更成为掣肘公司健康发展的“痼疾”。直到此次国资溢价入主,局面才得以扭转。 作为湖北省级国资平台,长江产投为公司治理的优化、消除内部矛盾创造了有利条件。国资股东有望在董事会层面发挥更大影响力,推动以市场化方式选聘职业经理人,完善长效激励约束机制。同时,借助国资的资源优势和产业资本,长江证券有望加快业务转型,实现差异化发展。

二、研究实力跻身头部,业务赋能效果却不尽如人意 长期以来,卖方研究一直被视为长江证券的核心竞争力之一,研究所更是其立足资本市场的“金字招牌”。然而,就在公司整体业绩承压之时,昔日的明星业务也露出了疲态。2021至2023年,长江证券交易单元席位租赁收入(分仓佣金)从13.87亿元下滑至8.92亿元,业务排名也从第一位跌落至第四位。当然,在公募基金压降佣金费率的大潮下,分仓佣金收入承压在所难免,关键还在于能否以此赋能资管、自营等转型业务。 遗憾的是,Wind的数据显示,2019至2023年,虽然长江证券的金融投资资产以15%的年均复合增速扩张,但自营投资业务的收益却从17.3亿元直接跌至-0.64亿元,2022年更是巨亏8.35亿元。与此同时,资产管理业务的手续费收入也从4.1亿元下滑至2.04亿元。 由此可见,长江证券研究所在发挥投研优势、赋能其他业务条线方面尚有诸多困难,内部赋能效果接近于零。正如某中型券商资深从业人士所言:“做好券商研究与其他业务的协同增效,需要扎实推进三大建设:一是合规风控建设,确保研究所对内服务符合相关法律法规,筑牢隔离墙制度;二是激励制度建设,根据内部业务的不同属性,实施差异化的激励方式,并适度予以倾斜;三是人员队伍建设,应组建专门负责对内服务的团队。”以薪酬激励机制为例,研究员对外服务有客户派点、新财富分析师评选等强有力的驱动,而对内赋能则面临绩效考核难、激励不足等诸多掣肘。 更需值得警惕的是,随着“降佣降费”的推进,传统分仓佣金收入或将进一步减少,研究所若不能用自身优势撬动新兴业务板块,为公司开辟新的盈利空间,恐怕就难以为优秀研究人才提供具有市场竞争力的薪酬待遇。如何在新形势下激励和留住人才,避免出现“人才流失、研究掏空”的窘况,将是长江证券必须直面的现实挑战。 长江证券2023年ESG报告中披露的相关数据则印证了其人才流失的现状。根据该报告,长江证券虽然员工总数从2020年的6,649人增至2023年的7,030人,但与之相对的是,离职率从13.91%攀升至14.61%,呈逐年上升之势。去年年底,原长江证券研究所所长徐春跳槽国联证券,首席策略分析师包承超、汽车行业首席分析师高登、家电行业首席管泉森等多位核心分析师随之出走,重创长江证券研究所元气。 三、内控频现纰漏,投行业务或成“软肋” 除了传统业务优势逐渐趋于弱势外,长江证券在风险控制和合规经营上的短板,也成为制约转型发展的一大掣肘。2023年8月,长江证券旗下子公司长江证券融资在港被罚2000万港元,旗下融资类业务还被勒令停业一年,期间不得为任何证券在联交所的上市申请担任保荐人。香港证监会指出,长江证券融资在2015年至2017年期间保荐了6宗IPO项目,全部不成功,且在尽调等关键环节却屡屡掉链子,未能勤勉尽责,违反了相关规定。作为长江证券最重要的境外业务平台,该子公司的这番遭遇无疑会影响公司的整体声誉,而停业期间流失的市场份额,也将被其他竞争对手抢占。 而发生在A股市场的红相股份财务造假案,更是暴露出长江证券内控的诸多漏洞。今年2月,证监会的调查结果显示,2017至2022年,长江证券保荐的红相股份连续六年财报存在虚假记载,累计虚增利润近4亿元,期间还三次实施了欺诈发行,累计虚增利润近4亿元。更令人惊诧的是,作为主承销商和持续督导机构,长江证券非但没能发现问题,反而在公司IPO前通过全资子公司入股,并在二级市场狠赚了一笔。 事实上,长江证券在投行风控上的问题由来已久。2023年,长江证券及多位保代因项目违规频遭处罚,合计收到9张罚单。2022年的处罚数量也达6起。在合规经营的大环境下,投行业务屡屡“出事”,无疑会成为长江证券转型的沉重包袱。 四、湖南国资溢价收购,管理层面临股价、业绩双重压力 在业绩说明会上,有投资者直言:“大股东8.2元的收购价对比今天5.5元左右的收盘价,公司认为哪个价格更能体现当前公司股价的实际价值?”对此,董事长金才玖却语焉不详,仅表示“本次权益变动的具体情况详见公司公告,感谢您的关注”,对相关问题避而不谈。 今年3月29日晚,长江证券公告称,湖北国资旗下长江产业投资集团以非公开协议转让方式,以8.2元/股的价格受让湖北能源和三峡资本所持全部8.63亿股,占公司总股本15.6%。加上此前已持有的1.81%,本次交易完成后,长江产投将合计持股17.41%,成为名副其实的第一大股东。 值得关注的是,湖北国资入主的价格较长江证券3月29日收盘价5.13元/股溢价约37.4%。如此高的溢价,一方面彰显出国资对公司未来发展的巨大信心,另一方面也预示着管理层将肩负起业绩提振、股价重塑的双重压力。 不过,从另一个角度看,长江产投的入主,或许正是化解长江证券多年来股权结构性矛盾、优化公司治理问题的机遇。 回望公司股权变迁历程,民营资本新理益集团虽一度为第一大股东,但与管理层在发展理念、利益诉求等方面的巨大分歧,导致公司内部长期处于“碎片化”状态,派系林立、内耗严重,决策效率和执行力大打折扣。 2015年,在新理益集团举牌成为第一大股东之后,时任董事长、总裁邓晖的年薪高达686万,远超同业水平。新理益集团董事长刘益谦在一次内部讲话中直言不讳地批评管理层“太腐朽”,并认为“总裁位置只值100万”,由此引发“视频风波”事件。为对抗新理益,管理层在随后抛出的定增计划中引入了武汉地产、湖北中小金服、鄂旅投等一系列国资背景的股东,成功稀释了新理益集团的持股比例。此后,长江证券虽名义上第一大股东为新理益,但呈现出新理益、三峡集团、湖北国资三分天下的格局,管理层得以在“国资-民资”的制衡中保持相对独立。 在错综复杂的股权结构下,长江证券长期处于“三无”状态:无控股股东、无实际控制人、也无有效的制衡机制。管理层缺乏外部监督,决策效率和执行力大打折扣,也难以形成清晰的发展战略和差异化的市场定位。而大股东间的利益博弈,更成为掣肘公司健康发展的“痼疾”。直到此次国资溢价入主,局面才得以扭转。 作为湖北省级国资平台,长江产投为公司治理的优化、消除内部矛盾创造了有利条件。国资股东有望在董事会层面发挥更大影响力,推动以市场化方式选聘职业经理人,完善长效激励约束机制。同时,借助国资的资源优势和产业资本,长江证券有望加快业务转型,实现差异化发展。

中国最新疯狂试爱三精选推荐《券商:开户如潮水,根本开不完全集电视剧播放》由 严淑明 执导。汤姆影视为广大网友收集了2022年由 乔-派西 等领衔主演的券商:开户如潮水,根本开不完全集电视剧播放在线观看,汤姆影视还支持手机看免费高清版券商:开户如潮水,根本开不完全集电视剧播放,非常方便,希望大家喜欢。